KazantsevAlexander - Fotolia

Dell alcanza un acuerdo de US$ 4.000 millones para vender Boomi

Dell cierra un acuerdo de 4.000 millones de dólares en efectivo para vender Boomi, el proveedor de plataformas de integración como servicio, a empresas de inversión apenas unas semanas después de desprenderse de VMware.

Dell Technologies cerró el domingo un acuerdo de 4.000 millones de dólares en efectivo para vender Boomi, su especialista en integración empresarial, a Francisco Partners y TPG Capital.

En respuesta al cambio hacia la computación en nube, Dell había adquirido Boomi en 2010 para ayudar a los clientes a transferir datos entre las aplicaciones locales y las basadas en la nube. Boomi, con sede en Chesterbrook (Pensilvania), es un proveedor líder en el mercado de las plataformas de integración como servicio (iPaaS). Gartner estima que el mercado de iPaaS superará los 5.600 millones de dólares de ingresos en 2024.

«Esta transacción propuesta posiciona a Boomi para su próxima fase de crecimiento y es el movimiento correcto para ambas compañías, nuestros clientes y socios compartidos», dijo Jeff Clarke, vicepresidente y director de operaciones de Dell Technologies, en una declaración preparada. «Para nosotros, estamos centrados en impulsar el crecimiento continuando con la modernización de nuestros negocios principales de infraestructura y PC, y expandiéndonos en áreas de alta prioridad, incluyendo la nube híbrida y privada, el borde, las telecomunicaciones y Apex».

El proyecto Apex es la iniciativa de TI como servicio que Dell presentó en octubre en su evento virtual Dell Technologies World 2020. Dell indicó que proporcionaría más detalles sobre Apex durante la conferencia online Dell Technologies World 2021 de esta semana.

Tras la escisión de VMware

El acuerdo de Boomi es la segunda operación importante de Dell en menos de tres semanas, tras la escisión el 14 de abril de su participación del 81 % en VMware para formar dos empresas públicas independientes. En aquel momento, el presidente y consejero delegado Michael Dell emitió una declaración preparada que era sorprendentemente similar a los comentarios que la empresa publicó el domingo en nombre de Clarke. Los planes prevén que VMware distribuya un dividendo en efectivo de entre 11.500 y 12.000 millones de dólares a los accionistas de VMware, incluida Dell Technologies.

Dell espera que las operaciones de VMware y Boomi se cierren a finales de año.

David Mooter, analista senior de Forrester Research, dijo que el mercado de iPaaS en el que Boomi juega tenía un fuerte crecimiento en 2020 impulsado por la aceleración de las empresas que crean «experiencias digitales» en respuesta a la pandemia. Dijo que los principales proveedores, además de Boomi, son Axway, Jitterbit, IBM, MuleSoft de Salesforce, SnapLogic, Software AG, Tibco y Workato. A pesar del crecimiento del mercado de iPaaS, Mooter no se sorprendió de que Dell abandonara la industria.

«Cuando iPaaS forma parte de una empresa más amplia, suele deberse a alguna sinergia con el resto de la empresa», dijo Mooter. «SAP creó un iPaaS, ya que la integración con SAP suele requerir un iPaaS. Salesforce adquirió MuleSoft por la misma razón. OpenText, una empresa centrada en la integración de la cadena de suministro, adquirió el iPaaS de Liaison para que su integración pudiera ir más allá de la cadena de suministro y llegar a la empresa».

Mooter señaló que el comunicado de prensa original de la adquisición de Boomi por parte de Dell en 2010 citaba la computación en la nube y su asociación con Salesforce como las razones por las que la adquisición tenía sentido. «Hoy en día, Salesforce es propietaria del competidor MuleSoft, y Dell no tiene una presencia notable en las aplicaciones en la nube, donde Boomi tendría una buena sinergia», dijo Mooter.

Parecía ‹independiente de Dell›

«Boomi siempre pareció muy independiente de Dell, y va a firmas de inversión», añadió Mooter. «Parece menos notable que cuando Salesforce adquirió MuleSoft. En ese caso, algunos se preguntaron si los intereses a largo plazo de Salesforce serían diferentes a los de MuleSoft. Aquí no parece haber eso».

Francisco Partners, la firma de inversión global que se une a TPG Capital para adquirir Boomi, ha invertido en más de 300 empresas tecnológicas desde su lanzamiento hace 20 años. El cofundador y consejero delegado Dipanjan Deb y el socio Brian Decker publicaron un comunicado en el que señalaban que habían seguido el crecimiento de Boomi durante varios años y que consideran que Boomi está «bien posicionada para ayudar a empresas de todos los tamaños a convertir los datos en su activo más valioso», mediante la integración y conexión de datos y flujos de trabajo en cualquier combinación de aplicaciones y dominios.

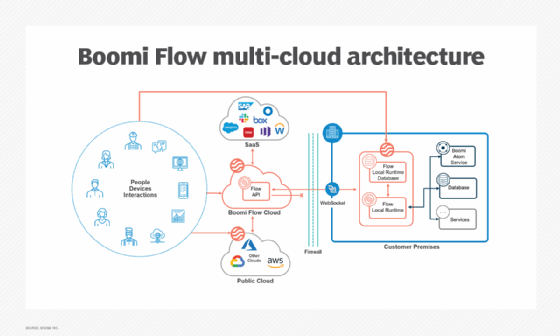

Boomi afirma tener más de 15.000 clientes en todo el mundo que utilizan su plataforma de integración y aplicaciones de bajo código para descubrir, gestionar y orquestar datos. La suite de iPaaS AtomSphere de la compañía incluye componentes de integración, conectividad, flujo, centro de datos maestros, gestión B2B/EDI, gestión de API y catálogo y preparación de datos.

En enero de 2020, Boomi completó la adquisición de la empresa privada Unifi Software por una suma no revelada para obtener acceso a su conjunto de herramientas de datos de autoservicio basadas en IA, diseñadas para ayudar a los clientes a encontrar y utilizar los datos.

Carol Sliwa es redactora sénior de TechTarget y cubre matrices y unidades de almacenamiento, las tecnologías flash y de memoria y la arquitectura empresarial.